10月30日,港股市場(chǎng)上的SPAC公司(特殊目的收購(gòu)公司)匯德收購(gòu)—Z迎來一個(gè)歷史性時(shí)刻——港交所首單De-SPAC(SPAC公司對(duì)標(biāo)的企業(yè)完成并購(gòu)流程)落地。

在完成收購(gòu)合并后,匯德收購(gòu)—Z退出歷史舞臺(tái)。根據(jù)匯德收購(gòu)—Z10月25日舉行的股東特別大會(huì)上通過的決議案,10月30日起,公司的英文名稱將由“HK Acquisition Corporation”變更為“Synagistics Limited”,公司的中文名稱將由“香港匯德收購(gòu)公司”變更為“獅騰控股有限公司”。

值得注意的是,此次借道匯德收購(gòu)—Z赴港上市的Synagistics是一家注冊(cè)于新加坡的公司,該公司是東南亞領(lǐng)先的數(shù)據(jù)驅(qū)動(dòng)數(shù)字商務(wù)解決方案平臺(tái)。在本次交易前,阿里巴巴新加坡為Synagistics最大股東,持股47.22%。

股價(jià)方面,獅騰控股上市暴漲,盤中漲幅擴(kuò)大至152%,截至午間收盤,漲幅大幅收窄,報(bào)24.9港元/股。??

3家SPAC公司進(jìn)入De-SPAC階段

據(jù)了解,SPAC是一種空殼公司,其通過首次公開募股(IPO)籌集資金,并在規(guī)定的期限內(nèi)尋找目標(biāo)公司(De-SPACTarget),完成與目標(biāo)公司的業(yè)務(wù)合并(De-SPACTransaction)。SPAC通常由具有私募股權(quán),企業(yè)融資相關(guān)行業(yè)經(jīng)驗(yàn)的職業(yè)經(jīng)理人發(fā)起設(shè)立。

2021年12月17日,香港交易所全資附屬公司聯(lián)交所公布引入新規(guī)則,在香港設(shè)立全新SPAC(特殊目的收購(gòu)公司)上市機(jī)制,并于2022年1月1日起生效。時(shí)任香港交易所集團(tuán)行政總裁歐冠升在當(dāng)時(shí)表示,希望通過引進(jìn)SPAC上市機(jī)制,容許經(jīng)驗(yàn)豐富而信譽(yù)良好的SPAC發(fā)起人物色新興和創(chuàng)新產(chǎn)業(yè)公司作為并購(gòu)目標(biāo),扶植一些富有潛力的企業(yè)新星茁壯成長(zhǎng)、邁向成功。

不過,經(jīng)過幾年的發(fā)展,港股市場(chǎng)目前仍只有5家SPAC公司上市,而在匯德收購(gòu)—Z之前,尚無完成De-SPAC的案例。

因此,匯德收購(gòu)—Z雖然是第3家宣布進(jìn)入De-SPAC的公司,但卻是最先完成合并交易的SPAC公司,其他兩家還未落地。在此之前,2023年8月31日,Aquila(7836.HK)宣布與找鋼產(chǎn)業(yè)互聯(lián)集團(tuán)進(jìn)行合并;2023年12月8日,VisionDeal-Z(7827.HK)宣布將與趣丸集團(tuán)合并。

值得注意的是,按照并購(gòu)時(shí)間要求,SPAC公司需在上市后24個(gè)月內(nèi)發(fā)出De-SPAC交易公告,并在上市后36個(gè)月內(nèi)完成De-SPAC交易。鑒于另外兩家SPAC公司均是在2022年上市,尤其是InterraAcq-Z更是已超過2年時(shí)間尚未公布De-SPAC交易公告,因此留給它們的時(shí)間并不多。

在這一背景下,“遲到”的InterraAcq-Z在今年9月召開了股東特別大會(huì),通過了批準(zhǔn)建議將特殊目的收購(gòu)公司并購(gòu)交易公告的截止日期及完成特殊目的收購(gòu)公司并購(gòu)交易的截止日期分別延后6個(gè)月至2025年3月16日及2026年3月16日,決議仍需獲香港聯(lián)交所批準(zhǔn)。

InterraAcq-Z在當(dāng)時(shí)的公告中披露,公司正就潛在的特殊目的收購(gòu)公司并購(gòu)交易與一家并購(gòu)標(biāo)的進(jìn)行磋商,該公司在中國(guó)經(jīng)營(yíng)消費(fèi)及新零售行業(yè)并在零售業(yè)處于領(lǐng)先地位及在內(nèi)地、香港及澳門擁有廣泛網(wǎng)絡(luò)。在與并購(gòu)標(biāo)的進(jìn)行磋商的同時(shí),本公司亦與多名潛在PIPE投資者進(jìn)行積極討論,以確保在潛在的特殊目的收購(gòu)公司并購(gòu)交易中對(duì)并購(gòu)標(biāo)的的議定價(jià)值進(jìn)行獨(dú)立的外部驗(yàn)證。就此而言,相關(guān)各方需要額外時(shí)間。

同時(shí),資料顯示,本次成功實(shí)現(xiàn)De-SPAC落地的匯德收購(gòu)—Z于2022年8月15日在港交所掛牌上市,為香港第三家上市的SPAC公司。其發(fā)起人更是來頭不小,為香港金管局前總裁陳德霖博士、渣打銀行前大中華區(qū)主席曾璟璇及巨溢。

匯德收購(gòu)—Z當(dāng)時(shí)的招股書顯示,陳德霖博士乃銀行和金融領(lǐng)域的資深卓越人士,曾于1991年擔(dān)任香港外匯基金管理局副局長(zhǎng)(貨幣管理),1993年擔(dān)任香港金融管理局(金管局)執(zhí)行董事,1996年至2005年擔(dān)任香港金管局副總裁,2005年12月至2007年6月?lián)卧蜚y行亞洲副主席,2009年10月至2019年9月?lián)蜗愀劢鸸芫挚偛谩S?993年協(xié)助建立金管局后,彼于1998年8月亞洲金融危機(jī)期間親自指導(dǎo)及指揮了香港特區(qū)政府的證券市場(chǎng)運(yùn)作。1999年,陳德霖領(lǐng)導(dǎo)發(fā)起了香港盈富基金(股份代號(hào):2800)在聯(lián)交所主板的首次公開發(fā)售,以此來出售該交易所基金于證券市場(chǎng)運(yùn)作中購(gòu)買的部分股份。盈富基金的首次公開發(fā)售籌集了333億港元,是當(dāng)時(shí)亞洲(日本以外)最大規(guī)模的首次公開發(fā)售。隨后,陳德霖領(lǐng)導(dǎo)推出了創(chuàng)新的持續(xù)發(fā)售機(jī)制,并向市場(chǎng)回流了1404億港元的股份。截至最后實(shí)際可行日期,盈富基金仍然是香港市場(chǎng)上規(guī)模最大、流動(dòng)性最強(qiáng)的交易所交易基金之一。

作為香港金管局前總裁,陳德霖博士除了努力保持香港的銀行、貨幣和金融穩(wěn)定外,還努力保持香港作為主要國(guó)際金融中心的競(jìng)爭(zhēng)地位。他曾帶頭開展了諸多重要的市場(chǎng)基礎(chǔ)設(shè)施項(xiàng)目,如銀行間實(shí)時(shí)支付結(jié)算系統(tǒng)及香港按揭公司(該公司幫助發(fā)展了香港的按揭證券化、按揭保險(xiǎn)和人壽年金等市場(chǎng))。陳德霖還在推動(dòng)香港成為離岸人民幣業(yè)務(wù)的國(guó)際中心,以及發(fā)展香港和內(nèi)地之間的特殊資本市場(chǎng)連通(如股票通和債券通)方面發(fā)揮了關(guān)鍵作用。

阿里巴巴新加坡仍為單一最大股東

匯德收購(gòu)—Z本次收購(gòu)的SYNAGISTICS又是什么來頭?

資料顯示,SYNAGISTICS為東南亞數(shù)據(jù)驅(qū)動(dòng)數(shù)字解決方案平臺(tái)。根據(jù)灼識(shí)咨詢的資料,按2023年的收益計(jì),SYNAGISTICS為東南亞十大數(shù)字解決方案提供商之一,市場(chǎng)份額約為3.0%。

據(jù)介紹,SYNAGISTICS是由三名富有創(chuàng)業(yè)精神的創(chuàng)始人于2014年底在新加坡創(chuàng)立,是一家專注于美容、美體及嬰幼兒領(lǐng)域的D2C企業(yè)。隨著東南亞越來越多的消費(fèi)者開始在網(wǎng)上購(gòu)物,不斷變化的零售行業(yè)品牌及市場(chǎng)參與者均在尋求新的解決方案,以滿足客戶快速變化的習(xí)慣。SYNAGISTICS開始重新思考零售行業(yè)的演變,并尋求在盡可能降低影響的同時(shí)為品牌提供創(chuàng)新的數(shù)據(jù)驅(qū)動(dòng)解決方案,使其從數(shù)字化轉(zhuǎn)型中獲益,包括通過大數(shù)據(jù)分析為品牌提供有意義的見解,以提高運(yùn)營(yíng)效率及優(yōu)化銷售業(yè)績(jī)。

由此,SYNAGISTICS開發(fā)了Synagie平臺(tái),以提供全面而統(tǒng)一的解決方案,旨在精簡(jiǎn)、優(yōu)化及改變東南亞品牌的傳統(tǒng)商務(wù)實(shí)踐,并為東南亞消費(fèi)者提供順暢的電子商務(wù)體驗(yàn)。經(jīng)過近十年在不同地區(qū)的運(yùn)營(yíng),Synagie平臺(tái)已發(fā)展成為一個(gè)數(shù)據(jù)驅(qū)動(dòng)的平臺(tái),擁有龐大的數(shù)據(jù)湖,能夠提供全套數(shù)字解決方案,涵蓋數(shù)字化轉(zhuǎn)型及技術(shù)、渠道開發(fā)及管理、數(shù)字供應(yīng)鏈、品牌發(fā)展、客戶參與、數(shù)字營(yíng)銷及內(nèi)容、賬戶支持、供需規(guī)劃、可持續(xù)發(fā)展、氣候管理以及大數(shù)據(jù)分析,以幫助廣泛而多樣化的品牌提高銷售額并實(shí)現(xiàn)業(yè)務(wù)增長(zhǎng)。

目前,SYNAGISTICS已與露露樂蒙、雅詩蘭黛及資生堂等眾多全球高端品牌建立合作關(guān)系。受惠于東南亞電子商務(wù)行業(yè)及數(shù)字解決方案行業(yè)迅速發(fā)展的市場(chǎng)機(jī)遇,并憑藉對(duì)各類品牌需求及消費(fèi)者趨勢(shì)的深入了解,SYNAGISTICS捕捉到了龐大的市場(chǎng)機(jī)遇。

SYNAGISTICS的收益由2021年的0.86億新加坡元增加至2022年的1.13億新加坡元,并進(jìn)一步增加至2023年的1.27億新加坡元,復(fù)合年增長(zhǎng)率為21.4%。收益由截至2023年4月30日四個(gè)月的0.32億新加坡元繼續(xù)增加15.7%至截至2024年4月30日四個(gè)月的0.37億新加坡元。

SYNAGISTICS的毛利由2021年的0.24億新加坡元增加至2022年的0.31億新加坡元,并進(jìn)一步增加至2023年的0.32億新加坡元。毛利由截至2023年4月30日四個(gè)月的0.08億新加坡元繼續(xù)增加20.7%至截至2024年4月30日四個(gè)月的0.095億新加坡元。

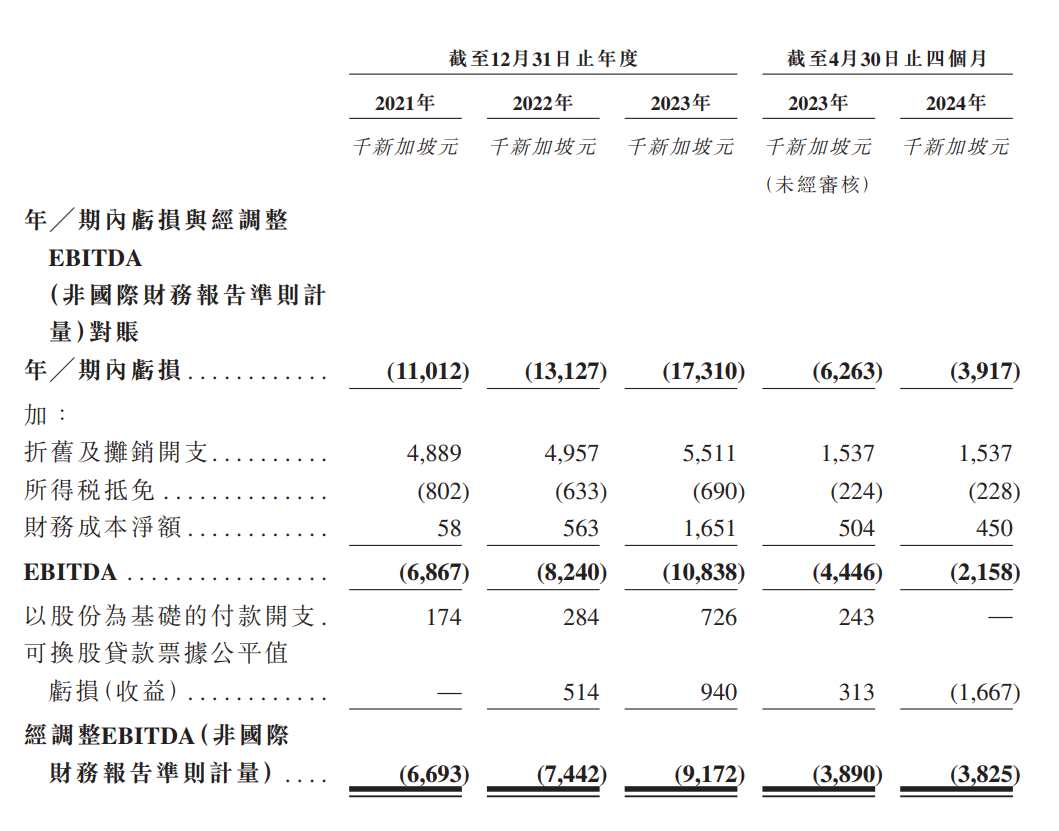

但SYNAGISTICS目前仍處于虧損狀態(tài)。

此外,在本次收購(gòu)?fù)瓿珊螅A(yù)計(jì)SYNAGISTICS的控股股東阿里巴巴新加坡將于交割后成為新上市公司的控股股東并因此成為新公司控制者。10月30日,最新公告顯示,阿里巴巴新加坡在新公司的持股達(dá)到34.06%,仍是單一最大股東。

此外,新公司獅騰控股的股份將按每手買賣單位500股于香港聯(lián)交所買賣,股份代號(hào)為2562,英文及中文股份簡(jiǎn)稱分別為“SYNAGISTICS”及“獅騰控股”,繼承公司特殊目的收購(gòu)公司權(quán)證將按每手買賣單位11500份繼承公司特殊目的收購(gòu)公司權(quán)證于聯(lián)交所買賣,權(quán)證代號(hào)為2461,英文及中文權(quán)證簡(jiǎn)稱分別為“SYNAGISTICSW29”及“獅騰控股二九”。

SPAC在亞洲市場(chǎng)仍是發(fā)展初期

需要注意的是,SPAC目前在亞洲仍處于發(fā)展的初期階段。但隨著新加坡交易所在2023年實(shí)現(xiàn)SPAC“零的突破”,以及港交所在此次也實(shí)現(xiàn)“零的突破”,亞洲的SPAC市場(chǎng)實(shí)現(xiàn)破冰。

通商律師事務(wù)所合伙人沈軍等人的研究指出,自2020年以來,美國(guó)華爾街對(duì)SPAC的關(guān)注空前高漲,各類投資人紛紛創(chuàng)立SPAC公司進(jìn)行IPO并搜尋目標(biāo)公司,僅2020年一年SPAC公司IPO的數(shù)量就高達(dá)248例,2021年甚至達(dá)到了613例。借著美國(guó)SPAC上市的熱潮,新加坡交易所(下稱新交所)和香港聯(lián)交所于2021年相繼公布了其SPAC上市規(guī)則。2022年,新交所及聯(lián)交所分別有5家和3家SPAC公司完成了IPO上市及資金募集。然而,近兩年來,SPAC并購(gòu)上市模式的熱度顯著回褪。根據(jù)SPACAnalytics的統(tǒng)計(jì),2023年,美股SPACIPO數(shù)量和募資金額已低于2017年水平,但2024年上半年的SPACIPO數(shù)量和募資金額開始有一定程度的回升趨勢(shì)。

與此同時(shí),通過De-SPAC方式上市以其相比傳統(tǒng)IPO上市條件低、流程快等特點(diǎn),在過去的幾年中成為與傳統(tǒng)IPO相比肩的熱門選擇,許多企業(yè)(如路特斯、找鋼網(wǎng))均選擇通過De-SPAC的方式上市。根據(jù)通商律師事務(wù)所合伙人沈軍等人對(duì)公開信息的整理,2023年全年及2024年上半年,美國(guó)、中國(guó)香港及新加坡證券市場(chǎng)通過De-SPAC上市的企業(yè)數(shù)量如下:

據(jù)了解,在2023年12月,新交所首家De-SPAC公司17LIVE登陸新交所證券市場(chǎng)。17LIVE是日本和中國(guó)臺(tái)灣地區(qū)最大的影音直播流媒體娛樂平臺(tái)(按營(yíng)收排名),將通過新交所這一國(guó)際門戶,擴(kuò)大在國(guó)際資本市場(chǎng)的版圖。

新交所發(fā)布的消息顯示,此前,17LIVE與新加坡上市的首家特殊目的收購(gòu)公司(SPAC)祥峰科技收購(gòu)企業(yè)(VTAC)完成業(yè)務(wù)合并,也是首家以直播業(yè)務(wù)申請(qǐng)上市的公司。17LIVE是一家橫跨亞洲與美洲多區(qū)域的多元化直播平臺(tái),擁有約87000名簽約主播及約550000名月活用戶,是日本與中國(guó)臺(tái)灣地區(qū)營(yíng)收最大的直播平臺(tái)。17LIVE為用戶提供多元與高互動(dòng)性的娛樂產(chǎn)品及獨(dú)家優(yōu)質(zhì)直播內(nèi)容,并致力于通過線上和線下沉浸式體驗(yàn)打造充滿活力的本地直播社區(qū)。17LIVE的發(fā)展前景還包括各種增長(zhǎng)動(dòng)力(即虛擬主播、直播帶貨、應(yīng)用內(nèi)游戲)以及多種變現(xiàn)策略(即虛擬禮物和訂閱、銷售游戲內(nèi)虛擬物品)。未來,17LIVE還計(jì)劃利用內(nèi)容吸引大量跨境用戶群,擴(kuò)張東南亞業(yè)務(wù)。

校對(duì):楊立林